Erreurs de paiement : un risque sous-estimé pour la trésorerie

Un virement mal adressé ? un montant mal saisi ? ou une facture oubliée ?

Cela crée des pertes de trésorerie, frais bancaires, tensions avec vos fournisseur·ses, et parfois même sanctions légales.

Découvrez comment éviter les erreurs de paiement en entreprise !

Dans la vie d’une entreprise, la gestion des paiements occupe une place cruciale.

Un virement mal adressé, un montant mal saisi ou une facture oubliée peuvent sembler anodins au départ, mais leurs conséquences sont souvent lourdes :

perte de trésorerie, frais bancaires, tensions avec vos fournisseur·ses, et parfois même sanctions légales.

Selon plusieurs études, près d’une entreprise sur deux déclare avoir déjà subi des erreurs de paiement au cours de l’année écoulée.

Ces incidents ne sont pas seulement une question de comptabilité :

ils reflètent votre rigueur financière et conditionnent la confiance de vos partenaires.

Bien les comprendre est la première étape pour les éviter et protéger la santé financière de votre structure.

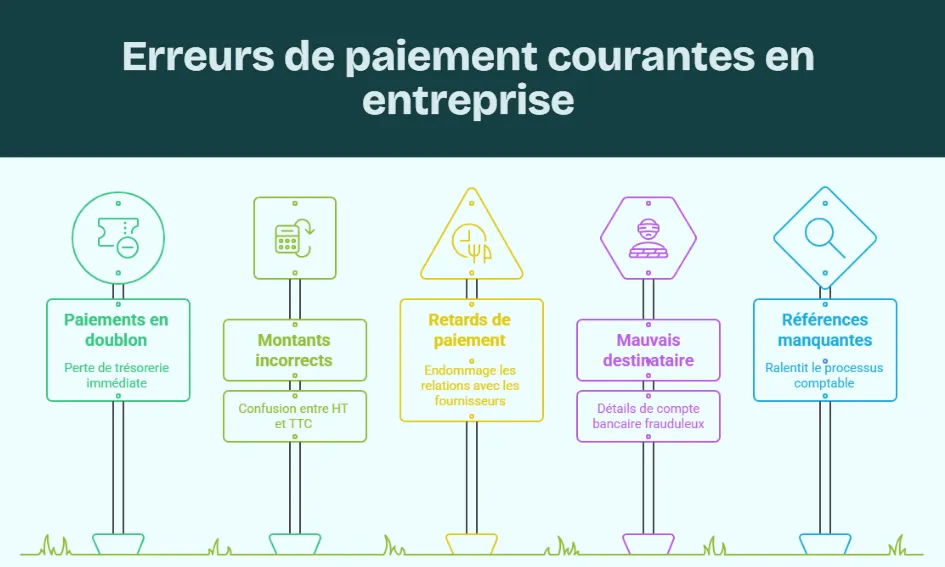

Les erreurs de paiement en entreprise les plus fréquentes

Paiements en doublon, une erreur comptable coûteuse

Les paiements en doublon figurent parmi les erreurs les plus courantes.

Par exemple, lorsqu’une facture est enregistrée à la fois par le service achats et par le service comptabilité, elle risque d’être réglée deux fois.

Cette erreur engendre une perte immédiate de trésorerie, et sa correction demande souvent des démarches longues et fastidieuses auprès du fournisseur·se.

Dans certains cas, vous pouvez même ne jamais récupérer l’intégralité des sommes réglées en trop.

Montants incorrects, confusion entre HT et TTC

Il n’est pas rare de voir des entreprises confondre montant hors taxes (HT) et toutes taxes comprises (TTC).

Une facture à 10 000 € HT réglée en TTC par erreur coûte 2 000 € supplémentaires à votre entreprise.

Ce type de confusion peut fausser vos prévisions de trésorerie et compliquer votre déclaration de TVA.

Ces erreurs sont souvent liées à la saisie manuelle et au manque de contrôle lors de la validation des paiements.

Retards de paiement : un risque pour la relation fournisseur·se

Un retard de paiement peut sembler bénin, mais il a un impact direct sur la confiance que vos fournisseur·ses accordent à votre entreprise.

En France, les délais légaux imposent généralement un règlement sous 30 jours, avec des exceptions jusqu’à 60 jours.

Les retards récurrents peuvent entraîner des pénalités financières, mais surtout une dégradation de vos relations commerciales. Dans certains cas, vos fournisseur·ses peuvent même choisir de suspendre leurs livraisons.

Mauvais destinataire : RIB erroné ou compte bancaire frauduleux

Une erreur dans la saisie d’un RIB ou un changement frauduleux d’informations bancaires peut avoir des conséquences désastreuses.

Certaines arnaques, comme la fraude au président ou la fraude au faux fournisseur, reposent précisément sur ce type de faille.

Un virement effectué vers un compte frauduleux est souvent très difficile, voire impossible, à récupérer.

Références de facture manquantes ou incorrectes

Lorsque vous effectuez un virement sans numéro de facture, sans référence claire ou avec une mauvaise correspondance, vous ralentissez tout le processus comptable.

Votre fournisseur·se doit alors identifier manuellement le paiement, ce qui génère des échanges supplémentaires et une perte de temps.

Dans un contexte B2B où les volumes de transactions sont importants, ce type d’erreur multiplie les blocages.

Non-respect des délais de paiement légaux en B2B

La loi française encadre strictement les délais de paiement entre entreprises.

En général, une facture doit être réglée dans un délai de 30 jours à compter de la date d’émission, sauf accord particulier permettant d’aller jusqu’à 60 jours.

Dépasser ces délais vous expose à des pénalités légales, mais aussi à un risque d’inspection par la DGCCRF.

Au-delà de la conformité, respecter les délais montre votre fiabilité et contribue à renforcer vos relations commerciales.

Comment éviter les erreurs de paiement et sécuriser sa trésorerie

Mettre en place des procédures de validation des factures

Établir un circuit clair de validation est essentiel.

Par exemple, chaque facture peut être vérifiée par la personne qui a passé la commande, puis validée par la comptabilité avant tout paiement.

Cette séparation des rôles limite les risques de fraude et de doublon.

Un protocole écrit, partagé avec l’ensemble de vos collaborateur·rices, renforce la rigueur dans le traitement des paiements.

Automatiser les paiements avec un logiciel de gestion comptable

Les outils digitaux de gestion comptable ou de trésorerie sont vos alliés·es pour sécuriser les paiements.

Ils détectent automatiquement les doublons, envoient des alertes en cas d’anomalie et réduisent les saisies manuelles.

L’ automatisation permet également de générer des rapports fiables et de suivre vos flux financiers en temps réel, ce qui facilite vos prévisions budgétaires.

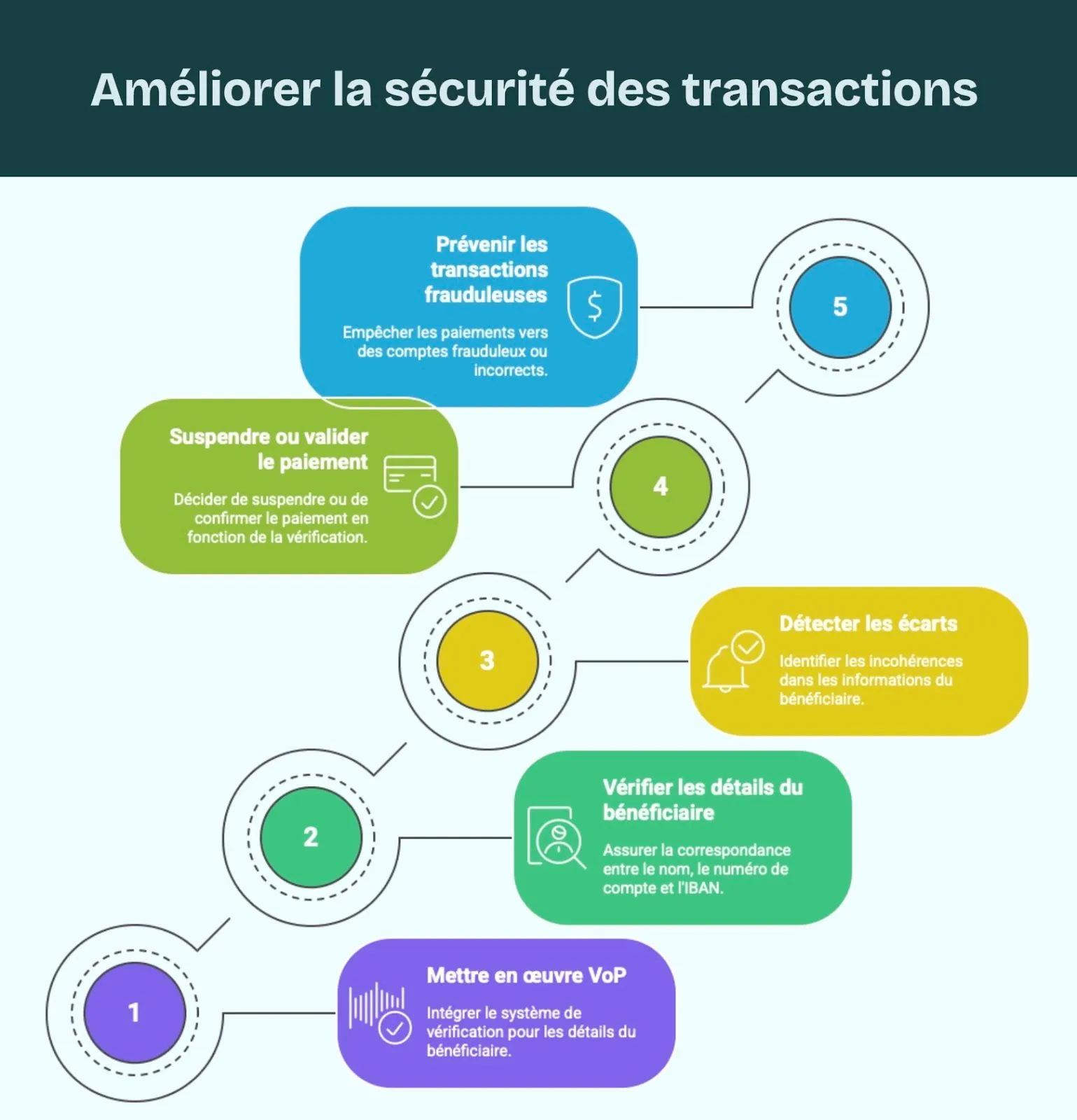

Améliorer la sécurité de vos transactions

De nous jours, les fraudes aux paiements et les erreurs de saisie bancaire se multiplient, il devient essentiel d’intégrer des solutions de contrôle fiables.

La Vérification of Payee est une technologie qui compare automatiquement le nom du·de la bénéficiaire d’un paiement avec les informations bancaires enregistrées.

Elle permet ainsi de détecter immédiatement les incohérences et d’éviter les virements erronés ou frauduleux.

Chez Qileo, nous avons choisi d’adopter cette solution afin d’offrir à nos utilisateur·rices une sécurité renforcée et une plus grande fiabilité dans la gestion de leurs paiements.

Pour réduire le risque d’erreurs ou de fraudes dans vos virements, vous pouvez recourir à la Verification of Payee (VoP).

Ce mécanisme vérifie automatiquement que le nom du bénéficiaire correspond bien au numéro de compte et à l’IBAN que vous avez saisis.

Si un écart est détecté, vous êtes alerté·e et le paiement peut être suspendu ou confirmé uniquement après votre validation.

Cela permet de prévenir les virements vers des comptes frauduleux ou mal renseignés.

Suivre les échéances avec des rappels automatiques

Un grand nombre de retards de paiement provient simplement d’oublis.

La mise en place de rappels automatiques, via votre logiciel de comptabilité ou un agenda partagé, permet d’anticiper les échéances et d’éviter les sanctions légales.

Cela améliore aussi votre image auprès de vos fournisseur·ses, qui savent qu’ils·elles peuvent compter sur votre fiabilité.

Former les équipes à la rigueur comptable

Vos équipes doivent comprendre les enjeux liés aux paiements.

Une formation régulière leur apprend à détecter les signaux d’alerte (factures suspectes, RIB modifiés, incohérences dans les montants).

Plus vos collaborateur·rices sont formé·es, plus vos processus financiers deviennent robustes.

Centraliser et sécuriser les données fournisseur·ses

Un fichier unique contenant les coordonnées bancaires, conditions de paiement et informations clés de vos fournisseur·ses est indispensable.

Chaque modification de RIB doit être validée par un contrôle direct (appel téléphonique, demande écrite).

Cela limite les risques de fraude et assure une meilleure traçabilité.

Effectuer des contrôles réguliers et audits internes

Les rapprochements bancaires hebdomadaires ou mensuels permettent de repérer rapidement les anomalies.

Les audits internes, quant à eux, garantissent que vos procédures sont respectées et mises à jour.

Ces pratiques favorisent une gestion proactive et vous aident à détecter les erreurs avant qu’elles ne causent des dommages.

Erreurs de paiement, une vigilance essentielle pour la performance financière des entreprises

Les erreurs de paiement peuvent paraître inévitables dans un quotidien chargé, mais elles sont loin d’être une fatalité.

En mettant en place des processus clairs, en automatisant vos paiements et en formant vos équipes, vous réduisez drastiquement les risques.

Adopter une gestion rigoureuse et sécurisée n’est pas seulement une question de conformité :

c’est un levier de performance.

Une entreprise qui paie juste et à temps gagne en crédibilité, préserve sa trésorerie et consolide ses relations commerciales.

En somme, votre vigilance est un investissement qui garantit la solidité et la croissance durable de votre entreprise.

.svg)